【2025年(令和7年)】年末調整の主な改正ポイント

2025年(令和7年)の年末調整では、基礎控除の見直しや扶養親族の所得要件の緩和、特別控除の創設など、大きな改正が行われます。

これまでの「103万円の壁」はなくなり、123万円・150万円・160万円の壁が新たに設定され、制度がより細かくなりました。

今回の改正は、「年収の壁」問題や「学生の人手不足」など、現代の働き方に合わせた見直しです。

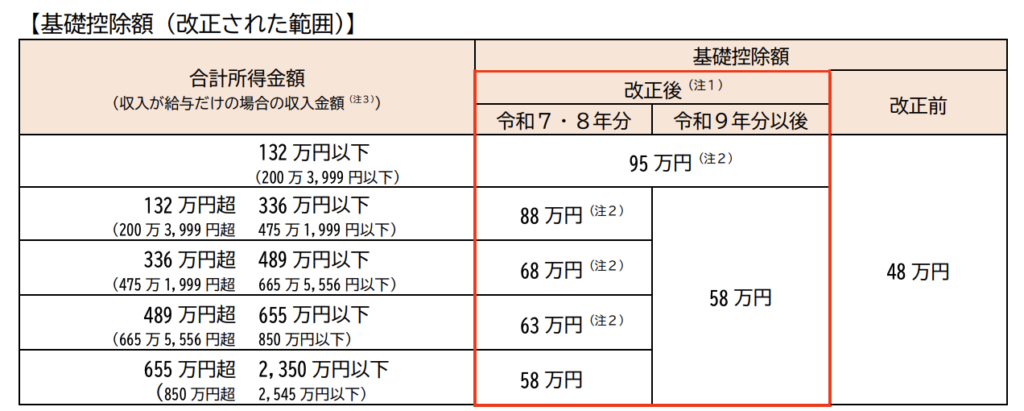

① 基礎控除の見直し

これまで一律48万円だった基礎控除額が、58万円(所得200万4,000円未満は95万円)に引き上げられました。

年収160万円までは本人所得税がかかりません→160万の壁

令和7~8年は所得に応じて控除額が変動します。

- 所得が低い人ほど控除額が増える仕組み

- 給与収入200万4,000円未満の方 → 基礎控除95万円

実務ポイント

- 「基礎控除申告書」の基礎控除の額が正しく申告されているか確認しましょう

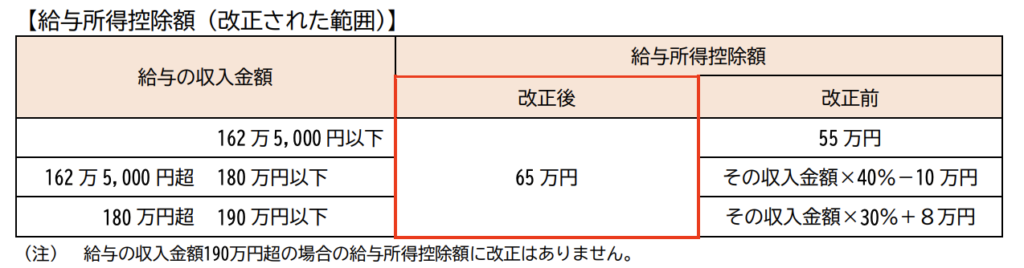

② 給与所得控除の見直し

最低額が55万円 → 65万円に引き上げられます。

年収160万円までは本人所得税がかかりません→160万の壁

実務ポイント

- 「基礎控除申告書」の合計所得金額の見積額が正しく申告されているか確認しましょう

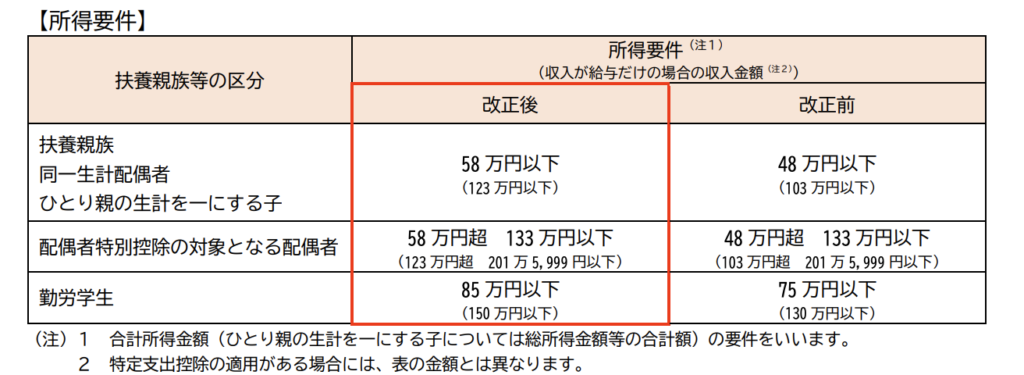

③ 扶養親族の所得要件の緩和

控除見直しに伴い、扶養に入れる収入の範囲が広がります。これにより、パート・アルバイトでも扶養内に収まりやすくなります。

従来の103万円の壁はなくなり123万円以内であれば扶養控除を受けることができます。→123万の壁

配偶者は160万位内であれば満額の配偶者特別控除を受けることができます。→160万の壁

④ 「特定親族特別控除」の新設(19〜22歳の学生・若年層)

学生など若年層の働き方支援として、新しい控除が誕生しました。

- 対象:19〜22歳の扶養親族

- 年収123〜188万円以下でも「特定親族特別控除(最大63万円)」が適用

- 年収150万円以下なら満額控除→150万の壁

つまり、学生が一定範囲で働いても親の扶養を外れずに済みます。

実務ポイント

- 適用には「特定親族特別控除申告書」の提出、記載が必要です。

- 2025年10月からは19歳から22歳については社会保険の壁も150万円に緩和されるため、社会保険に加入せず働ける特例も併設されます。

⑤ 住宅ローン控除の「調書方式」導入

2025年分から住宅ローン控除は「調書方式+証明書方式の併用」になります。

- 銀行が直接税務署へ残高情報を送信(調書方式)

- 従業員の残高証明書の提出が不要に(対応金融機関のみ)

ただし、すべての金融機関がすぐに対応するわけではなく、当面は併用期間となります。

💡まとめ

生命保険料控除の拡充(23歳未満の扶養親族がいる場合)など、他にもいくつかの細かい改正がありますが、まずは今回のポイントを理解することが大切です。

2025年(令和7年)の年末調整は、何よりも「年収の壁」の見直しが中心となります。

これまで一般的だった「103万円の壁」という考え方は、2025年12月以降なくなり、今後は本人や扶養者の属性によって異なる年収の壁が設定されます。

それぞれの立場に合わせた新しい壁を正しく理解し、利用している給与ソフトがどのように対応しているのか、準備等を進めましょう。

※今回ご紹介しているのは「税金上の年収の壁」です。社会保険の扶養に関する「106万円」「130万円」の壁とは別の制度ですので、混同しないようご注意ください。